DECRETO para promover la zona libre de Chetumal, estado de Quintana Roo. DOF 22/04/2024

DECRETO para promover la zona libre de Chetumal, estado de Quintana Roo.

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Presidencia de la República.

ANDRÉS MANUEL LÓPEZ OBRADOR, presidente de los Estados Unidos Mexicanos, en ejercicio de la facultad que me confiere el artículo 89, fracción I, de la Constitución Política de los Estados Unidos Mexicanos; y con fundamento en lo dispuesto por los artículos 131 de la propia Constitución; 31 de la Ley Orgánica de la Administración Pública Federal; 4o., fracción I, de la Ley de Comercio Exterior y 39, fracciones II y III, del Código Fiscal de la Federación, y

CONSIDERANDO

Que el primer párrafo del artículo 25 de la Constitución Política de los Estados Unidos Mexicanos establece que corresponde al Estado la rectoría del desarrollo nacional para garantizar que este sea integral y sustentable, que fortalezca la Soberanía de la Nación y su régimen democrático y que, mediante la competitividad, el fomento del crecimiento económico y el empleo, y una más justa distribución del ingreso y la riqueza, permita el pleno ejercicio de la libertad y la dignidad de los individuos, grupos y clases sociales, cuya seguridad protege la Constitución. La competitividad se entiende como el conjunto de condiciones necesarias para generar un mayor crecimiento económico que promueva la inversión y la generación de empleo;

Que la rectoría del desarrollo nacional tiene como fin garantizar el desarrollo económico del país, lo cual se cumple cuando el Estado, con visión estratégica y en ejercicio de su función planificadora, alienta la producción nacional y concede estímulos fiscales y económicos, facilita la constitución y operación de empresas, especialmente aquellas de nueva creación, y promueve la exportación de productos mexicanos. Además, el Estado busca simplificar los procedimientos de importación de materias primas esenciales para la industria nacional y organizar un sistema de planeación democrática del desarrollo nacional;

Que el Plan Nacional de Desarrollo 2019-2024 (PND 2019-2024), publicado en el Diario Oficial de la Federación el 12 de julio de 2019, en su apartado III «Economía», establece como una de las tareas centrales del actual Gobierno federal la reactivación económica del país, para que la economía mexicana no solo vuelva a crecer a tasas aceptables, sino que lo haga de manera sostenida, al impulsar el bienestar de toda la población. Para alcanzar este objetivo, el sector público se compromete a fomentar la creación de empleos dignos mediante programas sectoriales estratégicos y proyectos regionales;

Que en línea con los objetivos del PND 2019-2024 y sus estrategias sectoriales, el Gobierno federal ha establecido mecanismos para fortalecer el crecimiento económico del país. Estos mecanismos incluyen la consolidación del comercio internacional mediante las regiones fronterizas del país con la finalidad de incrementar la inversión, la productividad y, consecuentemente, crear fuentes de empleo;

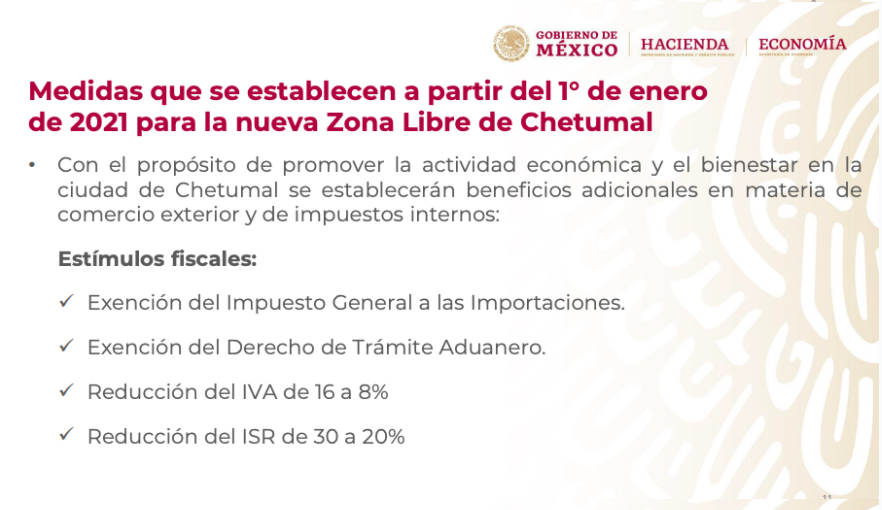

Que, el 31 de diciembre de 2020, se publicó en el Diario Oficial de la Federación el Decreto de la zona libre de Chetumal por el que se establecieron estímulos fiscales en dicha región respecto de diversas fracciones arancelarias;

Que entre las acciones emprendidas se encuentran el fortalecimiento del consumo interno por medio de programas sociales, la promoción de una mayor inclusión financiera, el impulso a la inversión privada en infraestructura y sectores estratégicos, así como una mayor inversión pública;

Que el Gobierno federal ha establecido mecanismos para impulsar el desarrollo económico de la población de Chetumal, en el municipio de Othón P. Blanco del estado de Quintana Roo, al reconocer la importancia estratégica de la región en el contexto nacional e internacional. Específicamente se designó a Chetumal como zona libre para incentivar el comercio internacional y fortalecer la economía local;

Que, el decreto publicado el 30 de junio de 1972 en el Diario Oficial de la Federación, otorgó la categoría de zona libre a Quintana Roo, por lo que impulsó un crecimiento significativo en Chetumal y propició un auge económico que se mantuvo hasta la entrada en vigor del entonces Tratado de Libre Comercio de América del Norte, el cual reconfiguró las dinámicas comerciales de la región;

Que el Ejecutivo Federal a mi cargo reconoce la importancia del desarrollo regional de Chetumal y considera prioritario continuar con el impulso del crecimiento económico. En este sentido, es fundamental mantener y reforzar el apoyo y protección de la actividad económica que realizan los particulares en dicha región, específicamente en el comercio internacional;

Que la ubicación geográfica de Chetumal y su infraestructura lo convierten en un punto clave para fortalecer las relaciones comerciales con los mercados centroamericano y caribeño, lo que contribuye al progreso económico de la región y del país;

Que el Gobierno federal se compromete a seguir promoviendo políticas y programas que incentiven la inversión y la modernización de la infraestructura de Chetumal, para asegurar que la región continúe siendo un eje para el desarrollo económico regional y la prosperidad de sus habitantes;

Que es necesario reafirmar el compromiso de impulsar políticas que promuevan la competitividad económica de Chetumal y reconocer su papel preponderante como puerta de entrada al comercio con América Latina y el Caribe, y como un punto de encuentro para el intercambio económico;

Que el Gobierno federal ha implementado el Programa de Mejoramiento Urbano, orientado a fomentar el desarrollo económico y mejorar las condiciones de vida en áreas con niveles de marginación media, alta y muy alta, para contribuir así al bienestar social;

Que, en el marco de dicho programa, se han desarrollado proyectos como el Tianguis del Bienestar en el municipio de Othón P. Blanco, en el estado de Quintana Roo, elemento clave para la consecución de los objetivos del programa, en el que actúa como catalizador del crecimiento económico local y contribuye de manera significativa al bienestar de la comunidad;

Que se considera indispensable otorgar estímulos fiscales que contribuyan a la disminución de la carga impositiva en materia del impuesto al valor agregado, del impuesto sobre la renta y del derecho de trámite aduanero, dirigidos a personas físicas y morales cuyos ingresos anuales totales en el ejercicio inmediato anterior, para los efectos de la Ley del Impuesto sobre la Renta, no sean superiores a cinco millones de pesos y a cincuenta millones de pesos, respectivamente, y que sean locatarios en el referido tianguis; así como desgravar totalmente del impuesto general de importación a diversas mercancías extranjeras que se importen definitivamente al municipio de Othón P. Blanco para ser comercializadas en el propio tianguis, y

Que en ejercicio de la facultad establecida en el artículo 39, fracciones II y III, del Código Fiscal de la Federación y conforme a lo dispuesto en la Ley de Comercio Exterior, las medidas arancelarias a que se refiere el presente decreto cuentan con la opinión de la Comisión de Comercio Exterior, he tenido a bien expedir el siguiente

DECRETO

Artículo Primero. El presente decreto tiene por objeto promover la zona libre de Chetumal, en el municipio de Othón P. Blanco, estado de Quintana Roo y otorgar los estímulos fiscales y facilidades administrativas establecidos en el mismo.

Artículo Segundo. Para los efectos de este decreto se entiende por:

I. Locatario del Tianguis del Bienestar: a las personas físicas o morales acreditadas como tal por las autoridades competentes del estado de Quintana Roo, que enajenen las mercancías señaladas en el artículo Cuarto de este decreto de manera presencial al interior de los lugares autorizados por dichas autoridades en el municipio de Othón P. Blanco de dicho estado, cuyos ingresos anuales totales en el ejercicio inmediato anterior para los efectos de la Ley del Impuesto sobre la Renta, no sean superiores a $5,000,000.00 (cinco millones de pesos 00/100 M.N.) para el caso de personas físicas y de $50,000,000.00 (cincuenta millones de pesos 00/100 M.N.) tratándose de personas morales;

II. SAT: al Servicio de Administración Tributaria, y

III. Tianguis del Bienestar: a los inmuebles ubicados en el municipio de Othón P. Blanco, Quintana Roo, a que se refiere el Decreto por el que emite la Declaratoria de Creación de los Tianguis del Bienestar del Estado de Quintana Roo, publicado en el periódico oficial de dicho estado el 17 de abril de 2024.

Artículo Tercero. Los Locatarios del Tianguis del Bienestar deben contar con un lugar autorizado por las autoridades competentes del estado de Quintana Roo, para enajenar de manera presencial las mercancías señaladas en el artículo Cuarto de este decreto, y tener su domicilio fiscal en dicho lugar autorizado.

Artículo Cuarto. Están totalmente desgravadas del impuesto general de importación las mercancías identificadas en las fracciones arancelarias de la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación, a que se refiere el Decreto de la zona libre de Chetumal, publicado en el Diario Oficial de la Federación el 31 de diciembre de 2020 y sus posteriores modificaciones, en los términos previstos en el mismo, que sean ingresadas al municipio de Othón P. Blanco, Quintana Roo, por los Locatarios del Tianguis del Bienestar, bajo el régimen aduanero de importación definitiva y que se comercialicen en los lugares autorizados por las autoridades competentes del estado de Quintana Roo.

El estímulo a que refiere este artículo no puede aplicarse a las operaciones que en términos de la legislación aduanera se efectúen por o mediante empresas de mensajería y paquetería o servicio postal.

Artículo Quinto. Se otorga un estímulo fiscal a los Locatarios del Tianguis del Bienestar, consistente en un crédito equivalente al 100% del derecho de trámite aduanero que corresponda en términos del artículo 49 de la Ley Federal de Derechos, por sus importaciones definitivas de mercancías al amparo del artículo Cuarto del presente decreto.

El estímulo a que refiere este artículo no puede aplicarse a las operaciones que en términos de la legislación aduanera se efectúen por o mediante empresas de mensajería y paquetería o el servicio postal.

Artículo Sexto. Se otorga un estímulo fiscal consistente en un crédito equivalente al 100% del impuesto general de importación que se tenga que pagar por las mercancías extranjeras distintas de las que integran el equipaje de los pasajeros con valor hasta de 2,500 USD (dos mil quinientos dólares de los Estados Unidos de América) o su equivalente en moneda nacional o extranjera, que hayan sido importadas definitivamente al municipio de Othón P., Blanco, Quintana Roo y que posteriormente se extraigan del mismo con destino al resto del territorio nacional, siempre que los pasajeros lleven consigo dichas mercancías.

Los pasajeros pueden aplicar lo dispuesto en el presente artículo siempre que se acredite el valor de las mercancías nacionalizadas y que estas se adquirieron en los lugares autorizados por las autoridades competentes del estado de Quintana Roo, mediante el Comprobante Fiscal Digital por Internet expedido por el Locatario del Tianguis del Bienestar.

El estímulo a que refiere este artículo no puede aplicarse:

I. A las operaciones que en términos de la legislación aduanera se efectúen por o mediante empresas de mensajería y paquetería y servicio postal.

II. A los operadores, capitanes, pilotos y tripulantes de los medios de transporte terrestre, ferroviario, aéreo y marítimo que efectúen el tráfico nacional o internacional.

Lo dispuesto en el presente artículo no puede aplicarse en forma conjunta con otros tratamientos que se establezcan para las mercancías extranjeras distintas de las que integran el equipaje de los pasajeros, en términos de la legislación aduanera.

Artículo Séptimo. Se otorga un estímulo fiscal a los Locatarios del Tianguis del Bienestar que enajenen de manera presencial al interior de los lugares autorizados por las autoridades competentes del estado de Quintana Roo, las mercancías a que se refiere el artículo Cuarto de este decreto, consistente en un crédito fiscal que se podrá acreditar contra el impuesto sobre la renta causado en el ejercicio fiscal, determinado de conformidad con el artículo Octavo.

El crédito fiscal será por el equivalente al 100% del impuesto sobre la renta a que se refiere el párrafo anterior, causado durante los ejercicios fiscales 2024, 2025, 2026, 2027, 2028, 2029 y hasta el 30 de septiembre de 2030.

Cuando los contribuyentes no apliquen en un ejercicio fiscal el crédito a que se refiere el presente artículo, pudiendo haberlo hecho, perderán el derecho a aplicarlo en ejercicios posteriores, hasta por la cantidad que pudieron haber aplicado.

Los beneficiarios del estímulo establecido en este artículo deben efectuar pagos provisionales mensuales a cuenta del impuesto sobre la renta causado en el ejercicio fiscal, determinado de conformidad con el artículo Octavo de este decreto, a más tardar el 17 del mes inmediato posterior a aquel al que corresponda el pago, pudiendo aplicar contra dichos pagos provisionales el porcentaje del crédito fiscal que sea aplicable en el ejercicio de que se trate en los términos de este artículo, siempre que el monto de los pagos provisionales acreditados en la declaración del ejercicio no considere el crédito que hayan aplicado en dichos pagos.

Artículo Octavo. Para los efectos del artículo Séptimo de este decreto, los beneficiarios del estímulo fiscal deben determinar el impuesto sobre la renta causado en el ejercicio y sus pagos provisionales de acuerdo con la Ley del Impuesto sobre la Renta, considerando únicamente los ingresos que obtengan por las enajenaciones de las mercancías referidas en el artículo Cuarto de este decreto, realizadas de manera presencial al interior de los lugares autorizados por las autoridades competentes del estado de Quintana Roo, así como las deducciones que sean estrictamente indispensables para la obtención de dichos ingresos y además cumplan los otros requisitos establecidos en la citada ley.

Cuando el monto de las deducciones mencionadas sea mayor que los citados ingresos, la diferencia será una pérdida fiscal y solo podrá disminuirse de la utilidad fiscal derivada de las enajenaciones de las mercancías referidas en el artículo Cuarto de este decreto, realizadas de manera presencial al interior de los lugares autorizados por las autoridades competentes del estado de Quintana Roo, para lo cual se debe estar a lo dispuesto en la Ley del Impuesto sobre la Renta.

Cuando los contribuyentes obtengan ingresos distintos de los señalados en este artículo, deben determinar por separado el impuesto sobre la renta por dichos ingresos conforme a las disposiciones de la Ley del Impuesto sobre la Renta, sin aplicar el crédito fiscal a que se refiere el artículo Séptimo de este decreto.

Para los efectos de lo dispuesto en este artículo, los contribuyentes deben presentar las declaraciones a las que se encuentren obligados mediante los sistemas que disponga el SAT y realizar los pagos que correspondan, conforme a las disposiciones fiscales aplicables.

Artículo Noveno. Se otorga un estímulo fiscal a los contribuyentes a que se refiere el artículo Séptimo del presente decreto, que enajenen de manera presencial al interior de los lugares autorizados por las autoridades competentes del estado de Quintana Roo, las mercancías a que se refiere el artículo Cuarto del mismo.

El estímulo fiscal consiste en un crédito fiscal equivalente al 100% del impuesto al valor agregado que se esté obligado a pagar por la enajenación de las mercancías a que se refiere el párrafo anterior, durante los ejercicios fiscales 2024, 2025, 2026, 2027, 2028, 2029 y hasta el 30 de septiembre de 2030, y será acreditable contra el impuesto que se esté obligado a pagar por la citada actividad.

El estímulo fiscal a que se refiere este artículo solo será procedente mientras no se traslade al adquirente de los bienes cantidad alguna por concepto del impuesto al valor agregado y, en tanto, los bienes se enajenen en los lugares autorizados por las autoridades competentes del estado de Quintana Roo.

Para los efectos del acreditamiento del impuesto al valor agregado correspondiente a bienes, servicios o al uso o goce temporal de bienes, estrictamente indispensables para la realización de la actividad gravada a que se refiere el presente artículo, se considerará como actividad por la que procede el acreditamiento sin menoscabo de los demás requisitos que establece la Ley del Impuesto al Valor Agregado, así como de lo previsto por el artículo 6o. del citado ordenamiento.

Cuando los contribuyentes no apliquen el crédito fiscal a que se refiere el presente artículo en la declaración de pago correspondiente al mes en el que realicen la enajenación a que se refiere este artículo, perderán el derecho a aplicarlo posteriormente.

Artículo Décimo. Se releva a los contribuyentes que apliquen los estímulos fiscales establecidos en este decreto de la obligación de presentar el aviso a que se refiere el artículo 25, primer párrafo, del Código Fiscal de la Federación, tratándose del acreditamiento del importe de los estímulos fiscales. Lo anterior, sin perjuicio de lo dispuesto en el último párrafo del citado artículo.

Artículo Decimoprimero. Los beneficios fiscales a que se refiere el presente decreto no se considerarán como ingresos acumulables para los efectos del impuesto sobre la renta.

Artículo Decimosegundo. Los estímulos fiscales a que se refiere el presente decreto no darán lugar a devolución o compensación alguna diferente a la que se tendría en caso de no aplicar dichos estímulos.

Artículo Decimotercero. Los Locatarios del Tianguis del Bienestar deben:

I. Cumplir con las obligaciones previstas en el presente decreto y con las demás disposiciones jurídicas que para su aplicación se emitan;

II. No ubicarse en alguno de los supuestos establecidos en el artículo 69, penúltimo párrafo, del Código Fiscal de la Federación y cuyo nombre, denominación o razón social y clave en el Registro Federal de Contribuyentes, se encuentren contenidos en la publicación de la página de Internet del SAT a que se refiere el último párrafo del citado artículo, excepto cuando el motivo de la publicación sea lo dispuesto en la fracción VI de dicho artículo y el beneficio señalado en el mismo se hubiere aplicado en relación con multas;

III. No ubicarse en la presunción establecida en el artículo 69-B del Código Fiscal de la Federación; cuando tenga un socio o accionista que se encuentre en el supuesto de dicha presunción, o cuando hubiera realizado operaciones con los contribuyentes a los que se refiere esta fracción y el SAT les haya emitido una resolución que indique que efectivamente no adquirieron los bienes o recibieron los servicios que amparan los comprobantes fiscales digitales por Internet correspondientes, salvo que hayan corregido totalmente su situación fiscal mediante la presentación de las declaraciones complementarias que correspondan, consideren su corrección como definitiva y no hubieran interpuesto algún medio de defensa en contra de la referida resolución o, de haberlo interpuesto, se desistan del mismo;

- Que no se les haya aplicado la presunción establecida en el artículo 69-B Bis del Código Fiscal de la Federación, una vez que se haya publicado en el Diario Oficial de la Federación y en la página de Internet del SAT el listado a que se refiere dicho artículo;

- Encontrarse como localizado en el domicilio fiscal;

- Comercializar las mercancías importadas definitivamente al amparo del presente decreto en el Tianguis del Bienestar, y

VII. No internar o reexpedir al resto del territorio nacional, fuera del municipio de Othón P. Blanco, Quintana Roo, las mercancías importadas al amparo de este decreto.

Artículo Decimocuarto. El SAT queda facultado para expedir las reglas de carácter general necesarias para la aplicación del presente decreto.

TRANSITORIO

Único. El presente decreto entra en vigor el día de su publicación en el Diario Oficial de la Federación y estará vigente hasta el 30 de septiembre de 2030.

Dado en la residencia del Poder Ejecutivo Federal, en Ciudad de México a 22 de abril de 2024.- Andrés Manuel López Obrador.- Rúbrica.- El Secretario de Hacienda y Crédito Público, Rogelio Eduardo Ramírez de la O.- Rúbrica.