DECRETO de estímulos fiscales región fronteriza sur del 2021 al 2024. DOF 30/12/2020.

DECRETO de estímulos fiscales región fronteriza sur.

Al margen un sello con el Escudo Nacional, que dice: Estados Unidos Mexicanos.- Presidencia de la República.

ANDRÉS MANUEL LÓPEZ OBRADOR, Presidente de los Estados Unidos Mexicanos, en ejercicio de la facultad que me confiere el artículo 89, fracción I de la Constitución Política de los Estados Unidos Mexicanos; y con fundamento en los artículos 31 de la Ley Orgánica de la Administración Pública Federal, y 39, fracción III del Código Fiscal de la Federación, y

CONSIDERANDO

Que el Gobierno Federal considera prioritario establecer mecanismos que impulsen el desarrollo de la economía de los contribuyentes de la región fronteriza sur de nuestro país, con el fin de estimular y acrecentar la inversión, fomentar la productividad y contribuir a la creación de fuentes de empleo;

Que el primer párrafo del artículo 25 de la Constitución Política de los Estados Unidos Mexicanos establece que corresponde al Estado la rectoría del desarrollo nacional para garantizar que éste sea integral y sustentable, que fortalezca la Soberanía de la Nación y su régimen democrático y que, mediante la competitividad, el fomento del crecimiento económico y el empleo y una más justa distribución del ingreso y la riqueza, permita el

Que el Ejecutivo Federal se encuentra facultado para conceder estímulos fiscales, atendiendo a las diversas situaciones económicas y las condiciones de la realidad social del país, por lo que válidamente puede diseñar tales estímulos fiscales a favor de determinados sujetos, fines y efectos sobre la economía, precisando la política tributaria aplicable a las áreas de interés general, estratégicas y prioritarias que requieren algún tipo de beneficio para fomentar el interés social o económico del país, de conformidad con el artículo 39, fracción III del Código Fiscal de la Federación;

Que la Suprema Corte de Justicia de la Nación ha establecido que los estímulos fiscales, además de ser benéficos para el sujeto pasivo, se emplean como instrumentos de política financiera, económica y social en aras de que el Estado, como rector en el desarrollo nacional, impulse, oriente, encauce, aliente o desaliente algunas actividades o usos sociales, con la condición de que la finalidad perseguida con ellos sea objetiva y no arbitraria ni caprichosa;

Que la frontera sur del país está marcada por los crecientes problemas relacionados con las migraciones estacionales, la seguridad y los derechos humanos, produciéndose efectos diferenciales entre los contribuyentes que viven en esa región de los del resto del país, condición que afecta el bienestar general en esa región, desacelerando la actividad comercial y de servicios;

Que resulta necesario impulsar la competitividad, el desarrollo y el bienestar de los habitantes de la región fronteriza sur de México, buscando con ello el crecimiento económico que, mediante el incremento en la productividad de las actividades empresariales y el capital disponible para invertir en éstas, impulse la economía de esa región;

Que los elevados niveles de pobreza existentes en la región sureste del país muestran un rezago económico marcado respecto al resto del país y un ejemplo de ello es que en esa región el Índice de Desarrollo Humano, la salud y el ingreso, están por debajo de los observados en otras zonas del país, aunado a que la tasa de desempleo, es mayor que la observada en el resto del país;

Que en particular, los niveles de pobreza en la región fronteriza sur del país son mayores que los observados en el interior de México, de acuerdo a la información del Consejo Nacional de Evaluación de la Política de Desarrollo Social (CONEVAL), mientras en el interior del país el 43.7%, 7.8% y 35.9% de la población se ubica en los niveles de pobreza, pobreza extrema y pobreza moderada, respectivamente, en la región fronteriza del sur del país, estas proporciones se ubican en 65.5%, 23.1% y 42.4%;

Que adicionalmente en la frontera sur se ha observado un incremento de migrantes de Centroamérica, Asia y África que permanecen en la región indefinidamente, lo cual repercute en la economía, el comercio y la seguridad de nuestro país;

Que para atender dicha problemática de profunda desigualdad en esta zona del país, se considera conveniente establecer beneficios fiscales en apoyo a los contribuyentes de la región de la frontera sur, en virtud que están orientados a estimular y aumentar la inversión, fomentar la productividad y contribuir a la creación de fuentes de empleo y, con ello, incrementar la competitividad y el desarrollo de la región de la frontera sur del país, con el fin de mejorar las condiciones de vida de su población;

Que los beneficios establecidos en el presente Decreto buscan mejorar y reactivar la economía doméstica regional y de esta manera, elevar los ingresos con motivo de una mayor actividad; multiplicar el número de empleos; mejorar el bienestar general de la población; atraer al turismo al ofrecer amplia diversidad de servicios y productos de alta calidad; crear condiciones y medios efectivos para atraer la inversión y con ello generar riqueza y bienestar para la población; dar respuesta a la creciente inmigración desarrollando una nueva política económica para la frontera sur, con visión de futuro basada en lograr una economía con fundamento en el conocimiento y, por ende, incrementar la recaudación fiscal;

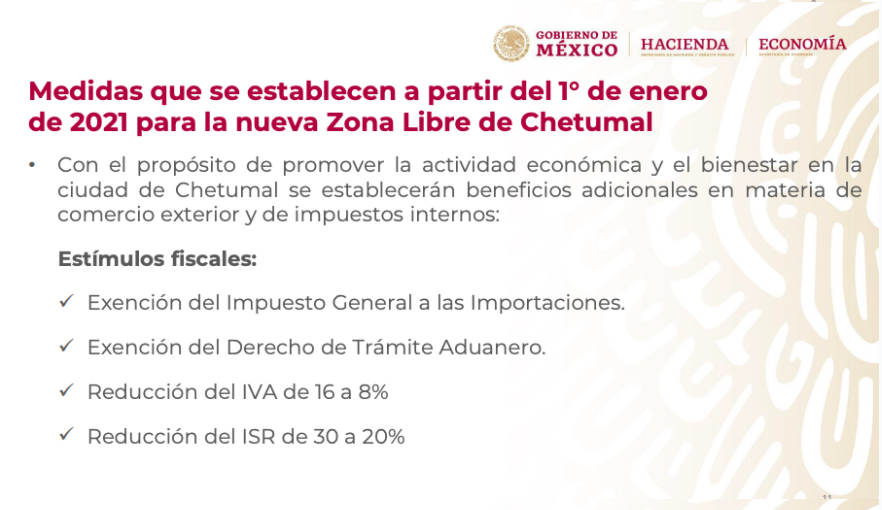

Que los estímulos fiscales para la región fronteriza sur forman parte de una estrategia integral del Gobierno de México cuya intención es mejorar el bienestar de la población en esa región, a través de beneficios fiscales consistentes en la disminución de la carga fiscal de los contribuyentes del impuesto al valor agregado y del impuesto sobre la renta a las empresas y personas físicas con actividad empresarial;

Que en ese sentido, se estima conveniente otorgar un estímulo fiscal en materia del impuesto sobre la renta a los contribuyentes que perciban ingresos provenientes de actividades empresariales exclusivamente en la región fronteriza sur, consistente en un crédito fiscal equivalente a la tercera parte del impuesto sobre la renta causado en el ejercicio o en los pagos provisionales, el cual se acreditará contra el impuesto causado en el periodo de que se trate;

Que la aplicación del estímulo anterior permitirá que los contribuyentes, personas físicas y morales, que realicen actividades empresariales en la región fronteriza sur, paguen solamente las dos terceras partes del impuesto sobre la renta causado, por los ingresos obtenidos por la realización de actividades en dicha región;

Que para poder gozar del estímulo del impuesto sobre la renta antes mencionado, los contribuyentes deberán acreditar que han tenido su domicilio fiscal en la región fronteriza sur, por lo menos durante dieciocho meses inmediatos anteriores a la fecha en que presenten el aviso de inscripción en el «Padrón de beneficiarios del estímulo para la región fronteriza sur», administrado por el Servicio de Administración Tributaria y cumplan con los demás requisitos que en el presente Decreto se establecen;

Que para efectos del beneficio fiscal a que se refiere el considerando que antecede, los beneficiarios deberán percibir ingresos exclusivamente en la citada región fronteriza sur, en el entendido que este requisito se cumple cuando los ingresos obtenidos en la referida región representen al menos el 90% del total de los ingresos del contribuyente en el ejercicio fiscal anterior, de conformidad con las reglas de carácter general que para tal efecto emita el Servicio de Administración Tributaria;

Que existen actualmente contribuyentes a quienes la Ley del Impuesto sobre la Renta les otorga ciertos beneficios fiscales, los cuales se estima que no deben convivir con el estímulo fiscal al impuesto sobre la renta previsto en el presente Decreto, ya que ello ocasionaría condiciones desiguales en materia de competitividad y equidad de trato entre contribuyentes de la región fronteriza sur del país, pues algunos de ellos podrían verse especialmente favorecidos con más de un beneficio fiscal;

Que para tener acceso a los beneficios en materia del impuesto sobre la renta, los contribuyentes deberán presentar un aviso de inscripción al «Padrón de beneficiarios del estímulo para la región fronteriza sur», ante el Servicio de Administración Tributaria, a más tardar el 31 de marzo del ejercicio fiscal de que se trate;

Que para aplicar el estímulo, los contribuyentes deberán cumplir con una serie de requisitos, como contar con la citada antigüedad en el domicilio fiscal, sucursal, agencia o establecimiento dentro de la región fronteriza sur; o bien cumplir con los supuestos de permanencia referidos; contar con firma electrónica avanzada, y tener acceso al buzón tributario, entre otros;

Que los beneficios previstos en el presente Decreto en materia del impuesto sobre la renta son optativos, por lo que, se permite a los contribuyentes solicitar en cualquier momento al Servicio de Administración Tributaria su baja del «Padrón de beneficiarios del estímulo para la región fronteriza sur»; sin embargo, de hacerlo, se establece como consecuencia de ello, la pérdida del derecho de aplicar el estímulo por la totalidad del ejercicio en que esto suceda y la obligación de presentar, a más tardar en el mes siguiente a aquél en que solicitaron la baja, las declaraciones complementarias, así como de realizar el pago correspondiente del impuesto sobre la renta, sin considerar la aplicación del estímulo fiscal previsto en el presente Decreto;

Que el cumplimiento de los requisitos para obtener el estímulo por parte de los contribuyentes debe ser continuo, de ahí que se establece que el Servicio de Administración Tributaria podrá, en cualquier momento, dar de baja a los contribuyentes del «Padrón de beneficiarios del estímulo para la región fronteriza sur», cuando incurran en la omisión de tales requisitos, ocasionando con ello la pérdida del derecho a aplicar el estímulo;

Que por otra parte, se estima conveniente otorgar un estímulo fiscal consistente en un crédito fiscal equivalente al 50% de la tasa del impuesto al valor agregado, prevista en el artículo 1o. de la Ley de la materia, aplicable a las personas físicas o morales, que realicen actos o actividades de enajenación de bienes, de prestación de servicios independientes u otorgamiento del uso o goce temporal de bienes, en los locales o establecimientos ubicados dentro de la región fronteriza sur;

Que por simplificación administrativa, el crédito fiscal se aplicará en forma directa sobre la tasa mencionada, a fin de que la tasa disminuida se aplique al valor de los actos o actividades beneficiados con el estímulo fiscal, conforme a lo dispuesto en la Ley del Impuesto al Valor Agregado, de forma tal que se asegura que únicamente se traslade al adquirente de los bienes o servicios una carga fiscal del 8%;

Que con la finalidad de asegurar un aprovechamiento correcto del estímulo fiscal, los contribuyentes lo podrán aplicar siempre que realicen la entrega material de los bienes o la prestación de los servicios en la región fronteriza sur;

Que los actos o actividades a los que se aplique el estímulo fiscal en materia del impuesto al valor agregado se deben desarrollar, en su totalidad, en la región fronteriza sur, a efecto de que en ésta se detone la creación de valor agregado, generando nuevas fuentes de trabajo e industrias derivadas de la oferta y la demanda de nuevos bienes y de servicios, que es el objetivo del Decreto, en ese tenor también, se especifica que en la prestación de los servicios de transporte de bienes o de personas, vía terrestre, marítima o aérea será aplicable el estímulo fiscal solo en los casos que los servicios inicien y concluyan en la región fronteriza sur, sin que pueda haber escalas fuera de dicha región;

Que a efecto de tener un adecuado control del beneficio mencionado, se establece que los contribuyentes que se encuentren realizando actividades en la región fronteriza sur, deberán presentar ante el Servicio de Administración Tributaria un aviso de aplicación del estímulo fiscal en materia del impuesto al valor agregado, dentro de los 30 días naturales siguientes a la entrada en vigor del presente Decreto; en el caso de contribuyentes que inicien actividades o cuando realicen la apertura de sucursales, agencias o cualquier otro establecimiento, con posterioridad a la entrada en vigor del mismo, deberán presentar el mencionado aviso dentro del mes siguiente a la fecha de inscripción en el Registro Federal de Contribuyentes o de la presentación del aviso de apertura que deben presentar de conformidad con los artículos 22 y 23 del Reglamento del Código Fiscal de la Federación;

Que el estímulo fiscal en cuestión no se aplicará tratándose de la enajenación de bienes inmuebles, habida cuenta que el mismo busca incentivar el consumo en la región fronteriza sur, evitando el desplazamiento de los consumidores a países vecinos para adquirir los bienes, lo cual no sucede en la enajenación de bienes inmuebles por su propia naturaleza;

Que también es necesario excluir de la aplicación del estímulo fiscal al comercio digital, en virtud de que, por su naturaleza, dichos servicios pueden ser aprovechados fuera de la región fronteriza sur;

Que, por otra parte, tampoco se estima conveniente otorgar los estímulos fiscales contenidos en este Decreto, a los contribuyentes que han incurrido en conductas dolosas para evadir el cumplimiento de obligaciones fiscales, por lo que no podrán beneficiarse de los mismos quienes se les haya aplicado la presunción de inexistencia de operaciones amparadas con comprobantes fiscales, entre otros supuestos;

Que los estímulos fiscales que se otorgan en el presente Decreto no se considerarán como ingresos acumulables para los efectos del impuesto sobre la renta, y como una medida de simplificación administrativa, se relevará a los contribuyentes de la obligación de presentar el aviso de acreditamiento de estímulos fiscales previsto en el Código Fiscal de la Federación, y

Que de conformidad con lo previsto en el artículo 39, fracción III del Código Fiscal de la Federación, el Ejecutivo Federal a mi cargo está facultado para conceder beneficios y estímulos fiscales, he tenido a bien expedir el siguiente

DECRETO

CAPÍTULO I

DEFINICIONES

Artículo Primero. Para efectos del presente Decreto, se entenderá por:

I. Bienes nuevos de activo fijo: Aquéllos que se utilizan por primera vez en México, o bien, que

hubieran sido utilizados en México, siempre que quien transmita dichos bienes no sea parte relacionada del contribuyente en términos de los artículos 90, último párrafo o 179, quinto y sexto párrafos de la Ley del Impuesto sobre la Renta.

II. Padrón: «Padrón de beneficiarios del estímulo para la región fronteriza sur».

III. Región Fronteriza Sur: A los municipios de:

a)Othón P. Blancodel estado de Quintana Roo;

b)Palenque, Ocosingo, Benemérito de las Américas, Marqués de Comillas, Maravilla Tenejapa, Las Margaritas, La Trinitaria, Frontera Comalapa, Amatenango de la Frontera, Mazapa de Madero, Motozintla, Tapachula, Cacahoatán, Unión Juárez, Tuxtla Chico, Metapa, Frontera Hidalgo y Suchiate, del estado de Chiapas;

c)Calakmul y Candelaria,del estado de Campeche, y

d)Balancán y Tenosique,del estado de Tabasco.

IV. Totalidad de los ingresos: Monto total de los ingresos obtenidos por el contribuyente, en México o en el extranjero, por cualquier concepto, de conformidad con lo establecido en el artículo 1 de la Ley del Impuesto sobre la Renta.

Descarga el documento completo clic aquí.